Tahukah Anda betapa mudahnya cara menghitung Pajak Penghasilan (PPh) badan? Jika Anda sudah mengetahui perhitungan pph badan, tentunya akan sangat mudah. Namun, bagaimana dengan wajib pajak yang baru menjadi wajib pajak badan dan belum mengetahui cara menghitung pajak penghasilan badan. Artikel ini wajib Anda baca hingga selesai.

Daftar Isi Konten

ToggleApa itu Wajib Pajak Badan?

Wajib Pajak badan adalah sekelompok orang atau badan yang disebutkan dalam Undang-Undang KUP, yang meliputi pembayaran pajak, pemotongan pajak, dan pemungutan pajak yang dikenakan pajak berdasarkan ketentuan peraturan perundang-undangan perpajakan, terlepas dari apakah mereka dalam bisnis. atau tidak. Badan itu sendiri memiliki beberapa bentuk, yaitu:

- Badan Usaha Milik Negara (BUMN)

- Badan Usaha Milik Daerah (BUMD)

- BUMN/BUMD dengan nama apapun

- Kemitraan Terbatas (CV)

- Perseroan Terbatas (PT)

- Koperasi

- Organisasi massa

- Organisasi sosial dan politik

- Perusahaan lainnya

Persyaratan Menjadi Wajib Pajak Badan

Syarat utama untuk menjadi wajib pajak badan adalah memahami semua seluk beluk perpajakan, mulai dari objek pajak, subjek pajak, kategori pajak, dll. Persyaratan ini harus dipahami tidak hanya oleh wajib pajak badan, tetapi juga oleh wajib pajak lainnya, karena setiap wajib pajak memiliki rezim pajak yang berbeda, oleh karena itu dalam hal tarif pajak, perhitungannya berbeda.

Jika wajib pajak melakukan kesalahan dalam menghitung pajak, ia dapat membayar lebih dari yang seharusnya dibayar, atau sebaliknya membayar pajak lebih sedikit daripada yang terutang. Dalam hal terjadi kesalahan, Wajib Pajak dapat dikenakan sanksi karena kesalahan dalam perhitungan pajak setelah pembayaran dan dalam pelaporan pajak.

Lalu bagaimana cara menghitung pajak penghasilan (PPh) badan yang benar? Pada artikel ini, kami akan membahas cara menghitung pajak penghasilan pribadi (PPh) bagi wajib pajak badan, beserta gambarannya.

Cara Perhitungan PPn Badan

PT. Mencari Cinta Sejati memiliki omset kotor Rp40.000.000.000 dengan penghasilan kena pajak Rp700.000.000.

Karena PT. Mencari Cinta Sejati tidak melebihi omset kotor Rp50 Milyar, maka perhitungan PPh Badan PT. Mencari Cinta Sejati dilakukan sesuai dengan Pasal 31E.

Membalas:

Langkah 1

Pendapatan kotor = Rp. 40.000.000.000

Penghasilan kena pajak = Rp. 700.000.000

Bagian Penghasilan Kena Pajak dengan Fasilitas:

= ([Peluang Tarif Penerimaan Batas Peredaran Bruto / Perputaran Bruto] x Penghasilan Kena Pajak)

= Rp. 4.800.000.000 / 40.000.000.000 x 700.000.000

= Rp. 84.000.000

PPh Untuk Bagian Tanpa Fasilitas:

= (Pengurangan tarif x Tarif pajak penghasilan x penghasilan kena pajak dengan jasa)

= 50% x 25% x Rp. 700.000.000

= Rp. 87.500.000

Langkah 2

Pendapatan kotor = Rp. 40.000.000.000

Penghasilan kena pajak = Rp. 700.000.000

Bagian Penghasilan Kena Pajak Tanpa Fasilitas:

= (Penghasilan Kena Pajak – Penghasilan Kena Pajak dengan Peralatan)

= 700.000.000-87.500.000 rupiah

= Rp. 612.500.000

PPh untuk Bagian Tanpa Fasilitas:

= (tarif PPh x penghasilan kena pajak tanpa pengecualian)

= 25% x Rp. 612,5 juta

= Rp. 153.125.000

Besarnya pajak penghasilan badan yang terutang kepada PT. Mencari Cinta Sejati adalah

= (Bagian dari pajak penghasilan dengan pengecualian) + (Bagian dari pajak penghasilan tanpa pengecualian)

= 87.500.000 + 153.125.000

= Rp. 240.625.000

Kewajiban Wajib Pajak Badan

Sebenarnya tugas wajib pajak badan tidak jauh berbeda dengan orang pribadi, yaitu membayar pajak penghasilan (PPh) dan menyampaikan Surat Pemberitahuan (SPT) Pajak. Yang membedakan tanggung jawab antara wajib pajak badan dan wajib pajak fisik adalah pemungutan dan pembayaran pajak penghasilan, pemungutan atau pemotongan dan pembayaran PPN ke kas negara, penyampaian SPT PPN secara berkala, dan penyampaian SPT PPh Masa/Tahunan. .

Jenis-jenis PPh Badan

Berikut jenis pajak badan yang menjadi tanggung jawab wajib pajak badan, yaitu:

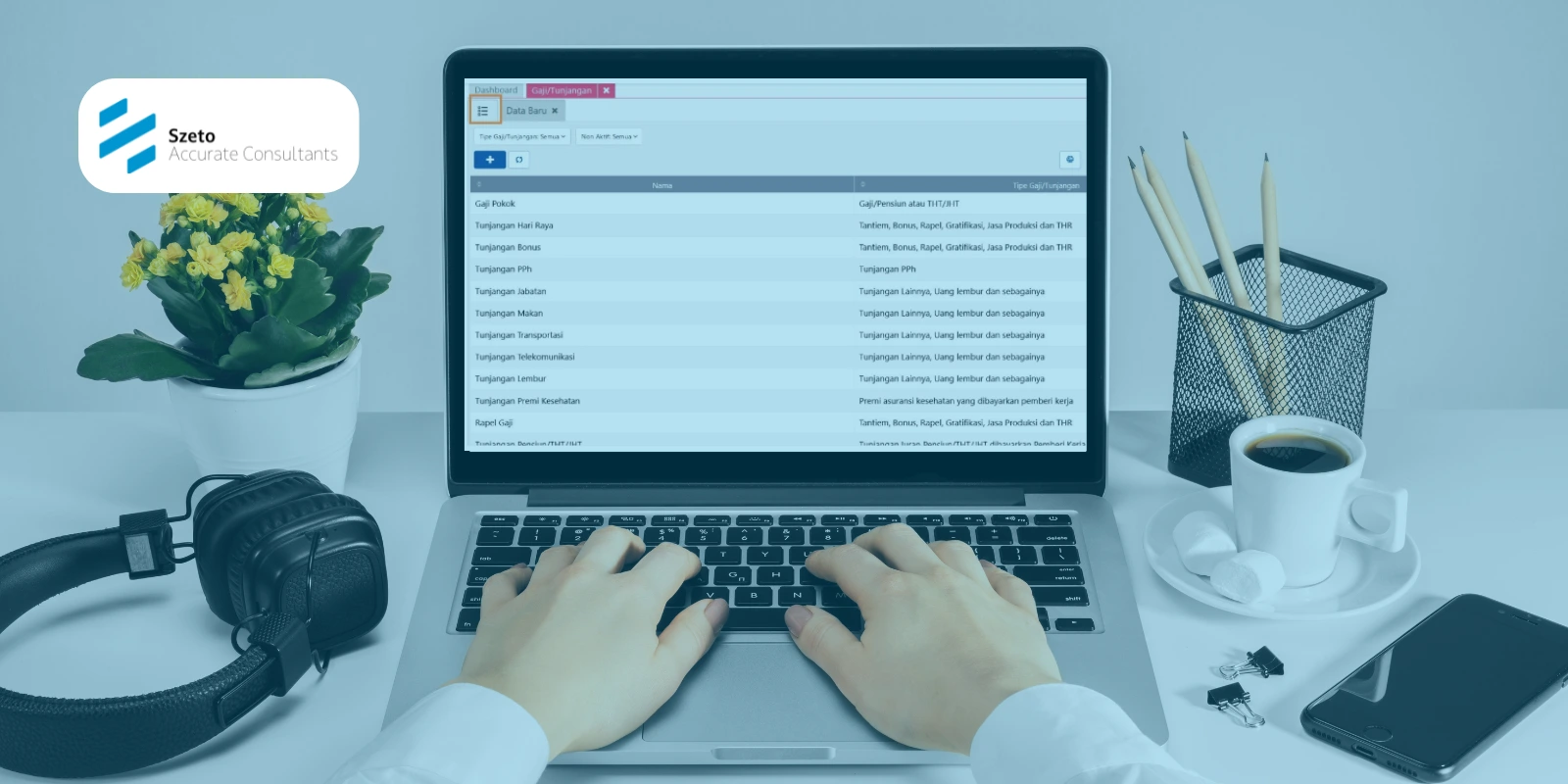

- PPh Pasal 21/26

- Pasal 23/26 PPh

- Pajak penghasilan final

- Pajak Penghasilan Pasal 25 dan 29.

- PPN dan/atau PPnBM

Aturan Perhitungan PPh Badan

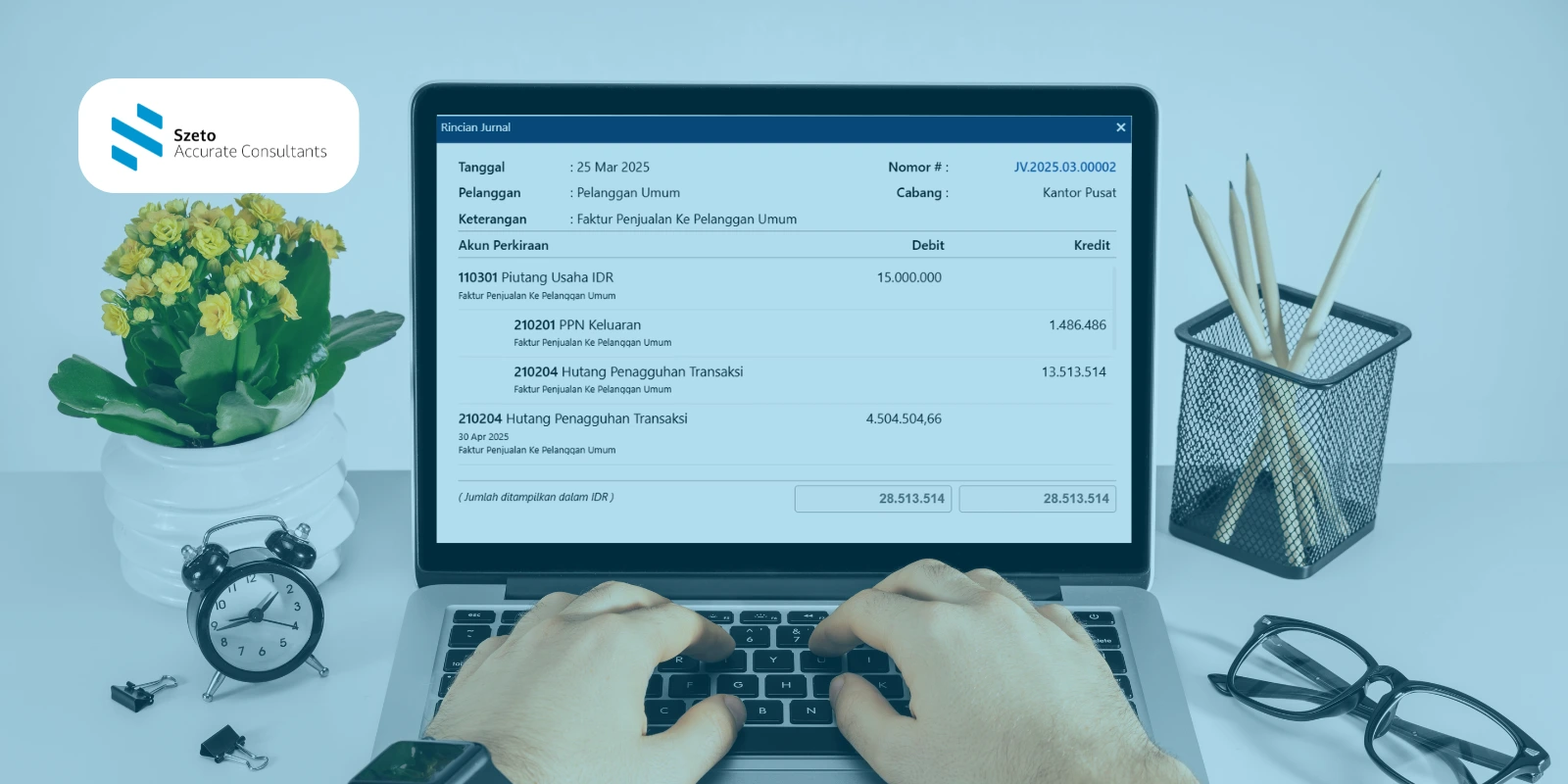

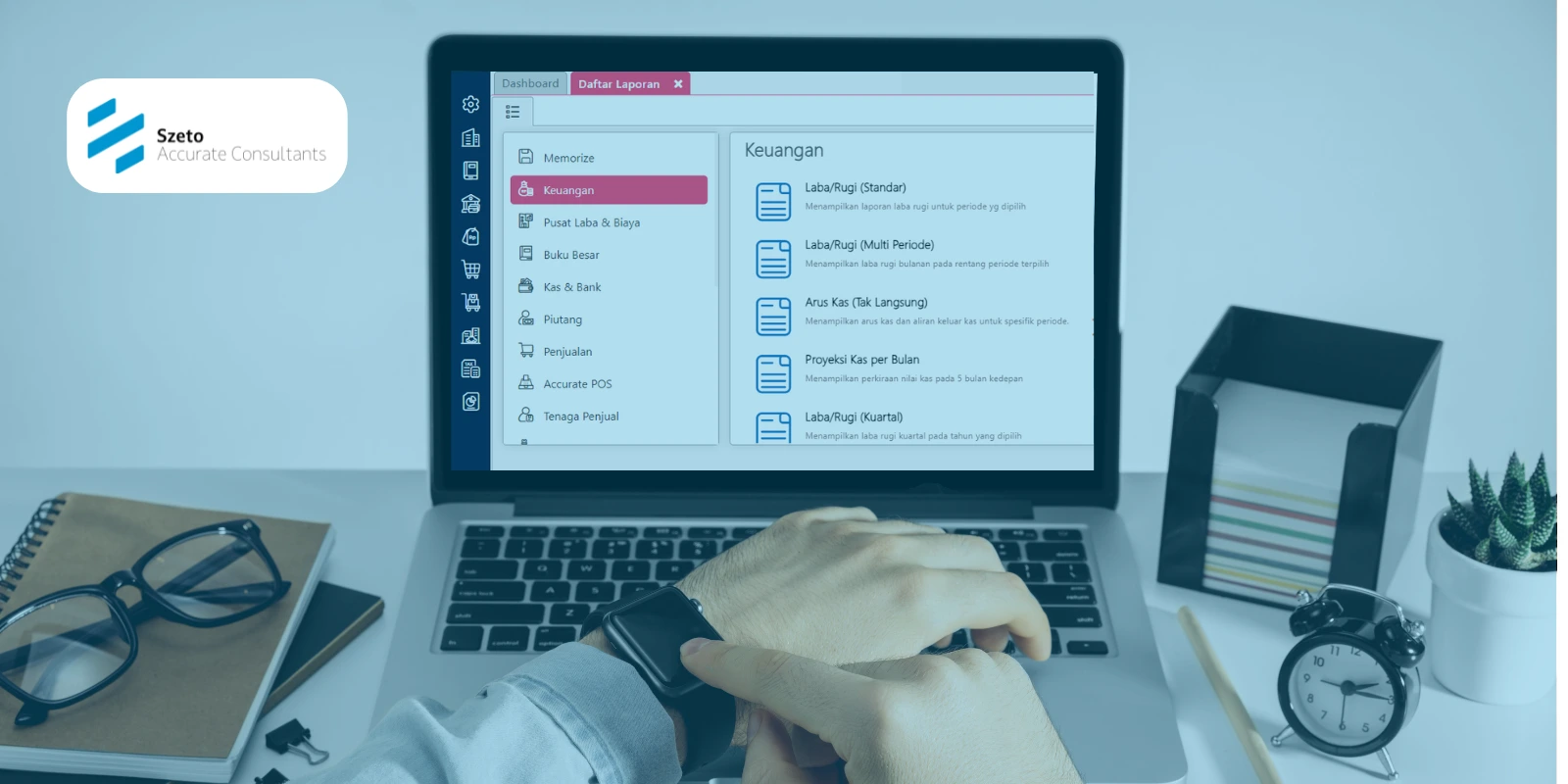

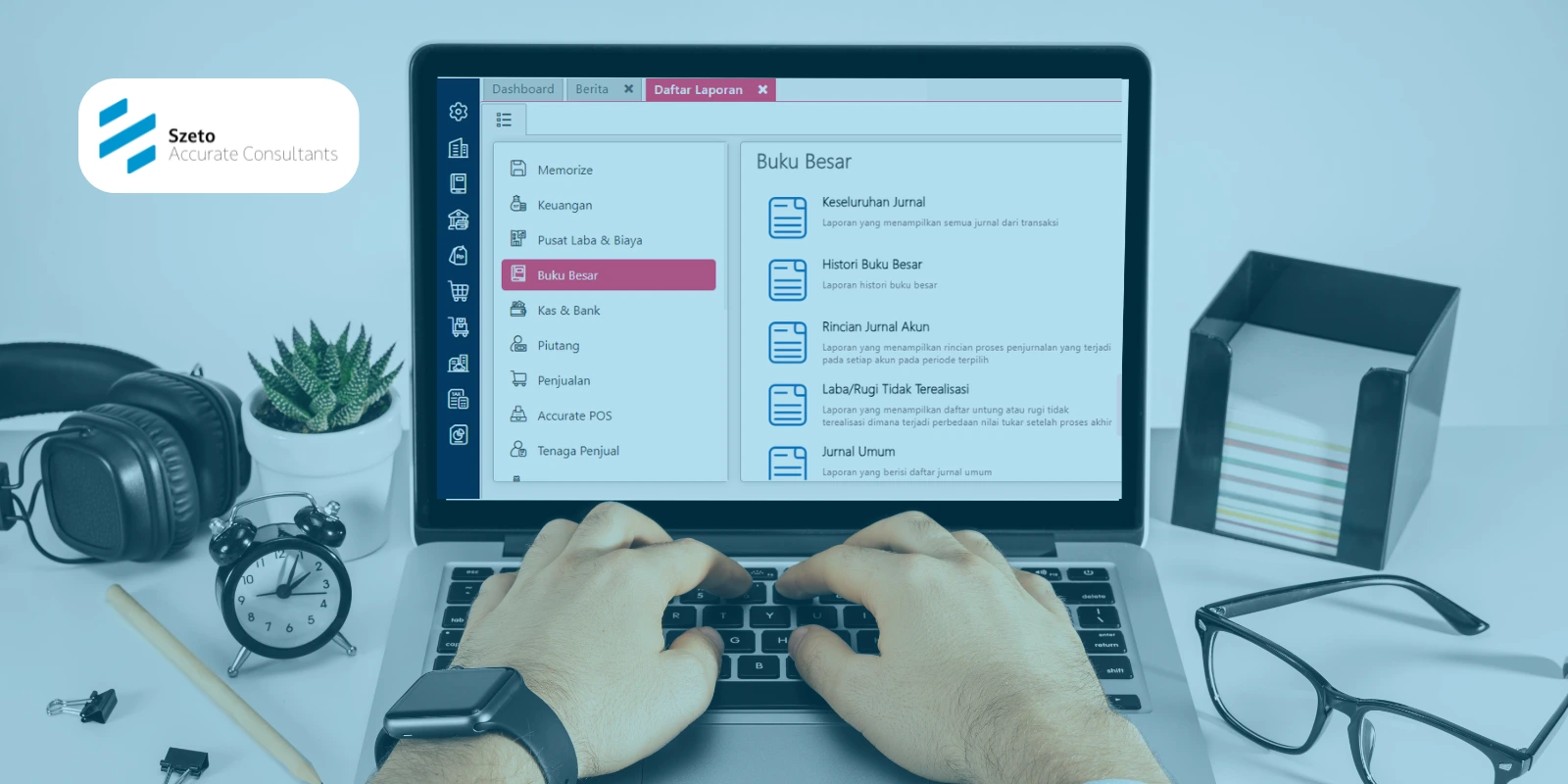

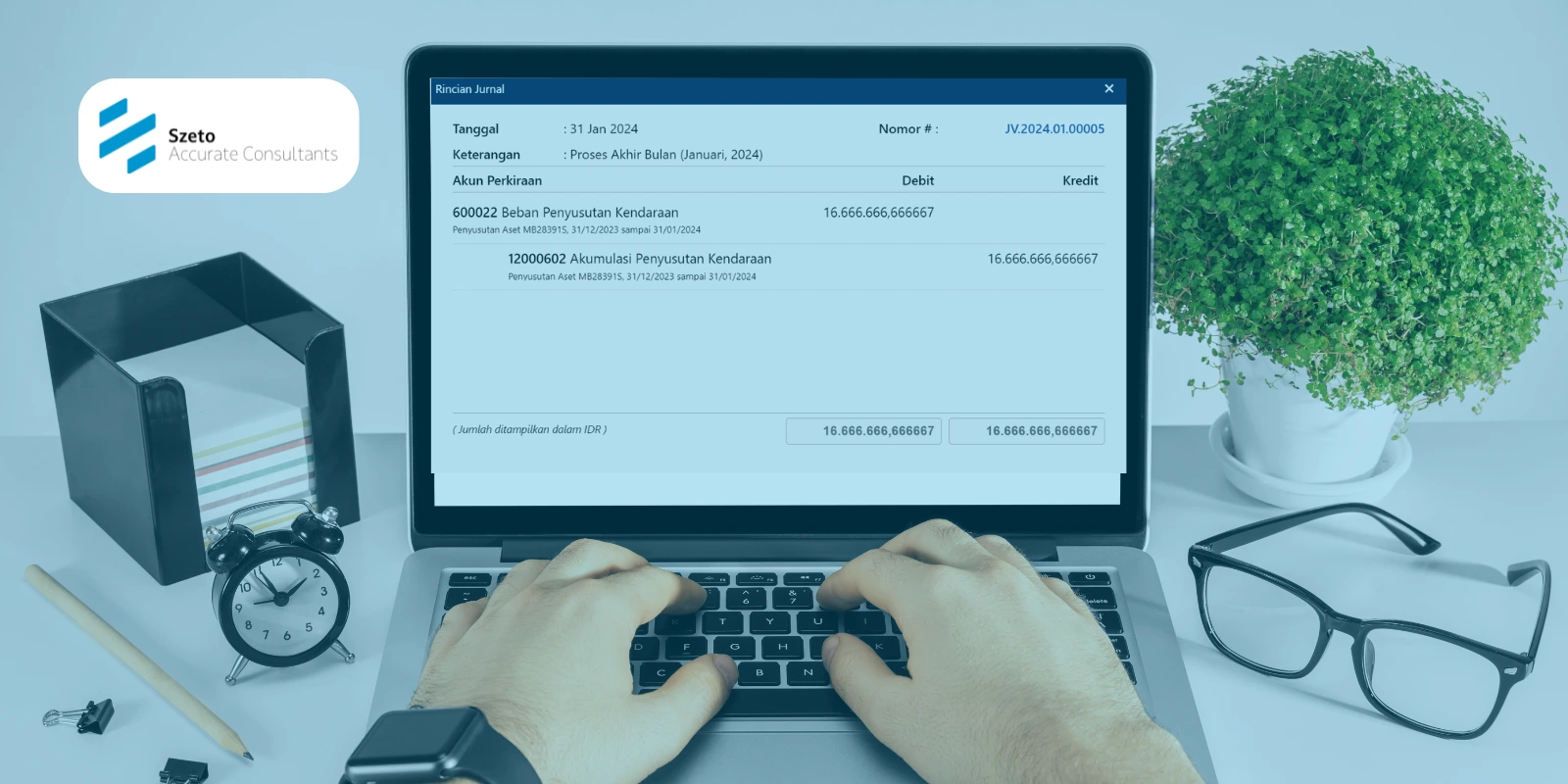

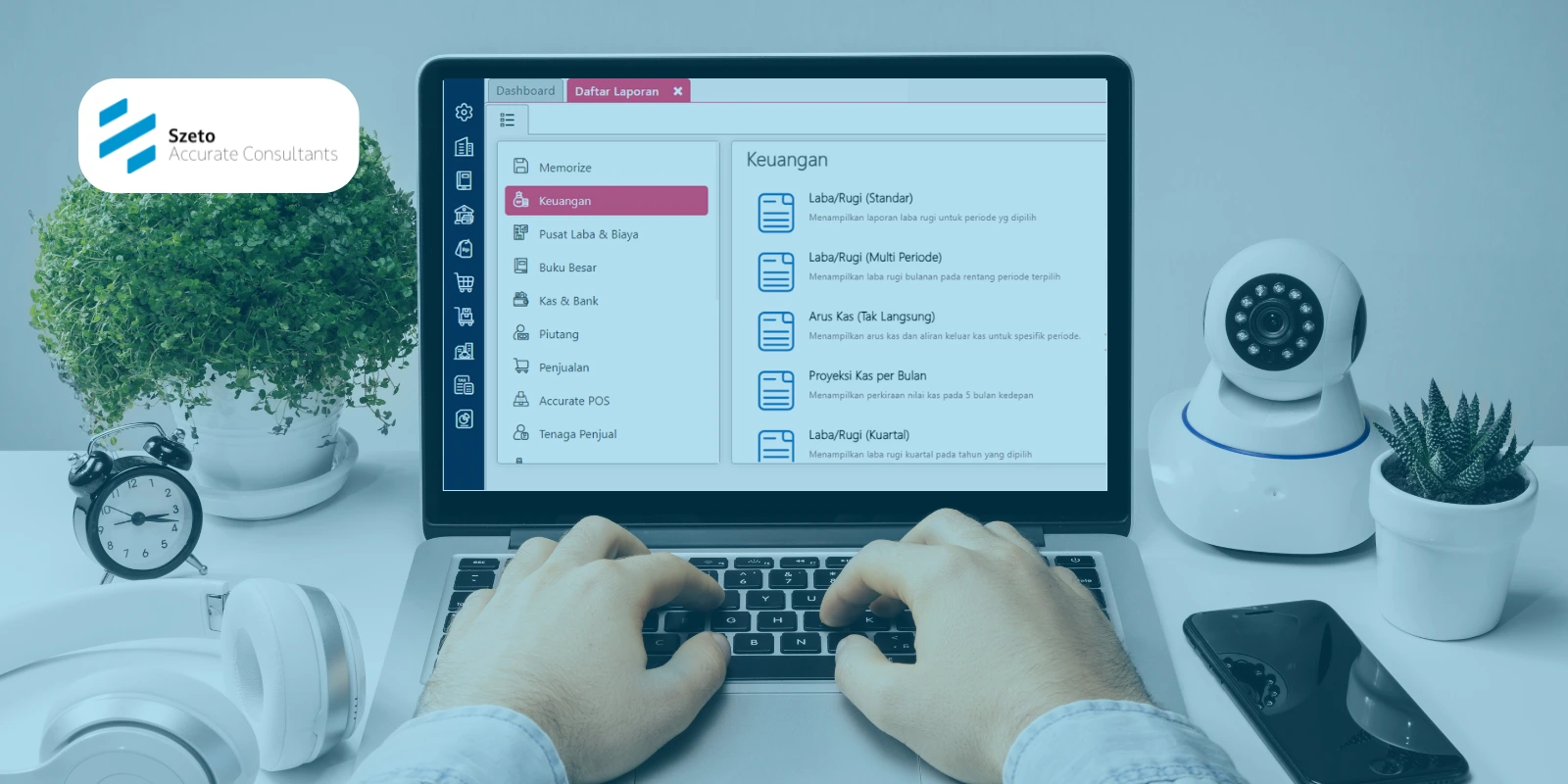

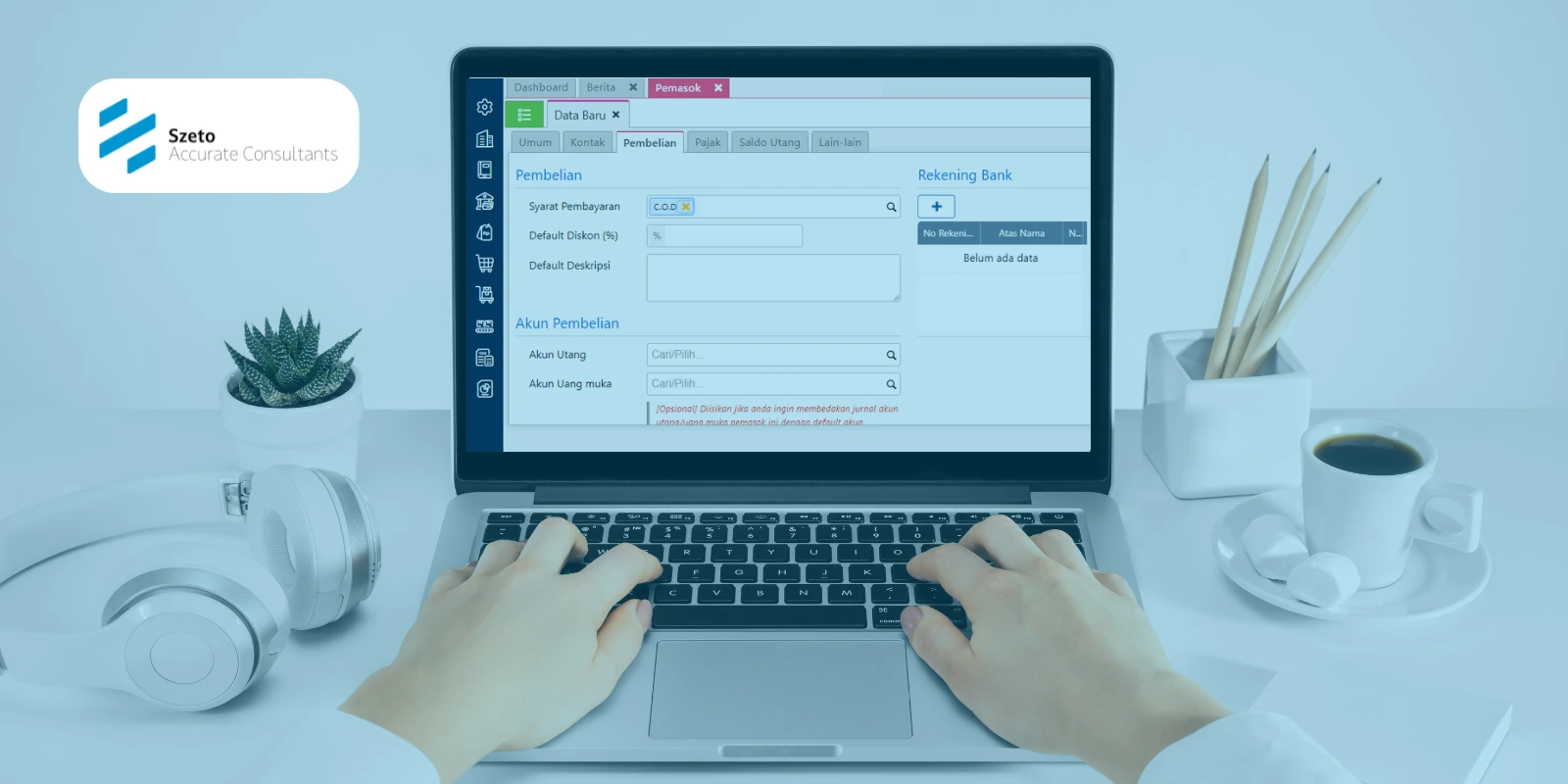

Saat menghitung pajak penghasilan badan, wajib pajak badan biasanya tidak pernah menghindari buku besar. Ditentukan oleh ayat (1) pasal 28 Undang-Undang Ketentuan Umum dan Tata Cara Perpajakan (UU KUP) bahwa wajib pajak badan wajib menyelenggarakan pembukuan.

Hal ini dilakukan agar dalam menghitung pajak penghasilan badan dapat mengetahui berapa besar penghasilan kena pajak, oleh karena itu wajib pajak badan perlu melakukan pembukuan.

Catatan: Di Indonesia, ada ketentuan untuk dokumen dan buku catatan atau data elektronik yang menjadi dasar akuntansi, yang harus disimpan selama 10 tahun.

Tarif Pajak Penghasilan Badan

Tarif PPh Badan diatur dalam Pasal 17 ayat (2a) yaitu Wajib Pajak badan dalam negeri dan BUT dikenakan PPh Badan sebesar 25%. Tarif ini telah diperkenalkan sejak 2010 menyusul beberapa pengurangan tarif pajak penghasilan badan untuk wajib pajak badan.

Sebagaimana telah disebutkan pada pasal 17 ayat (2a) tarif PPh Badan ditetapkan sebesar 25%, namun terdapat kebijakan dalam tarif tersebut yaitu kebijakan penurunan tarif PPh Badan dengan ketentuan khusus.

Ketentuan khusus ini diatur dalam Pasal 17 PPh ayat (2b), yaitu: Wajib Pajak Dalam Negeri berbentuk Perusahaan Umum (Tbk) yang telah memenuhi persyaratan tertentu akan mendapatkan pengurangan tarif PPh sebesar 5%.

Ketentuan Penggunaan Tarif PPh Badan untuk Perusahaan TBK

Persyaratan penggunaan tarif pajak penghasilan badan bagi perusahaan TBK tersebut diatur dalam peraturan perundang-undangan di bidang pasar modal sesuai PP 77 Tahun 2013 sampai dengan PP 56 Tahun 2015, yaitu:

- Sekurang-kurangnya 40% dari jumlah seluruh saham yang telah disetor dan dicatatkan untuk diperdagangkan di Bursa Efek Indonesia.

- Saham yang wajib dimiliki oleh paling sedikit 300 pihak sebagaimana dimaksud pada ayat a.

- Seorang pemegang saham dapat memiliki kurang dari 5% dari jumlah seluruh saham yang telah dicatatkan dan disetor penuh sebagaimana dimaksud dalam huruf b.

- Sesuai dengan ketentuan pada huruf a, b, dan c yang harus dipenuhi dalam waktu 138 hari, paling lambat dalam 1 tahun buku.

- Apabila Wajib Pajak badan memenuhi persyaratan tersebut, maka akan dimasukkan dalam daftar yang disusun oleh Kantor Jasa Keuangan (0JK), yang akan disampaikan kepada Kantor Pelayanan Pajak (DJP).

Selain ketentuan pasal 17 (b), kemungkinan penurunan tarif pajak penghasilan badan hukum daerah juga diatur dalam pasal 31E UU PPh. Kesempatan ini dapat dimanfaatkan oleh wajib pajak badan dengan penghasilan bruto tidak lebih dari Rp. 50 milyar/tahun.

Tarif pengurangan ini adalah 50% dari tarif pajak penghasilan badan yang dikenakan atas penghasilan kena pajak dari peredaran bruto menjadi Rs. 4,8 miliar. Jika perusahaan dalam negeri memiliki peredaran bruto paling banyak Rp. 50 Milyar, perhitungan PPh Badan dapat dilakukan dengan menggunakan 2 bagian, yaitu:

Tarifnya akan menjadi 50% x 25% jika pendapatan peredaran bruto kena pajak mencapai 4,8 miliar.

Sisa bagian kena pajak akan dikenakan tarif hanya 25%.

Bagaimana cara menentukan pendapatan kotor?

Untuk menentukan tarif pajak penghasilan badan bagi wajib pajak badan, Anda perlu memperhatikan hal-hal berikut:

- Bentuk badan perusahaan

- Omset kotor melebihi Rp. 50 miliar atau tidak

- Skema penghitungan pajak penghasilan bagi wajib pajak badan perusahaan publik

Begitulah cara perhitungan pph badan bagi wajib pajak badan sesuai dengan tarif yang berlaku dan sesuai dengan ketentuan masing-masing wajib pajak badan.