Aset lancar dapat dicerminkan oleh perusahaan dalam laporan keuangan di neraca atau laporan posisi keuangan. Pelaporan ini dibagi menjadi aset lancar, aset tidak lancar, kewajiban lancar dan kewajiban jangka panjang.

Suatu aset diklasifikasikan sebagai aset lancar jika aset tersebut dimiliki untuk dijual atau digunakan oleh entitas selama waktu normal. Aset ini juga digunakan untuk tujuan perdagangan.

Jangka waktu pelaksanaan juga tidak lebih dari satu tahun setelah berakhirnya periode pelaporan. Kas atau setara kas juga termasuk dalam aktiva lancar. Pengecualian adalah kas atau setara kas yang masih digunakan satu tahun setelah akhir periode pelaporan. Pada saat yang sama, semua aset yang tidak memenuhi kriteria ini diklasifikasikan sebagai aset tidak lancar.

Daftar Isi Konten

ToggleApa yang Dimaksud Dengan Aset Lancar

Aset lancar / Harta lancar / Aktiva lancar adalah aset yang memiliki masa manfaat hanya dalam waktu singkat. Kehidupan khas modal kerja kurang dari satu tahun. Laporan posisi keuangan atau neraca selalu memberikan informasi tentang aktiva lancar dan bagian-bagian penyusunnya.

Harta Lancar Perusahaan Apa Saja?

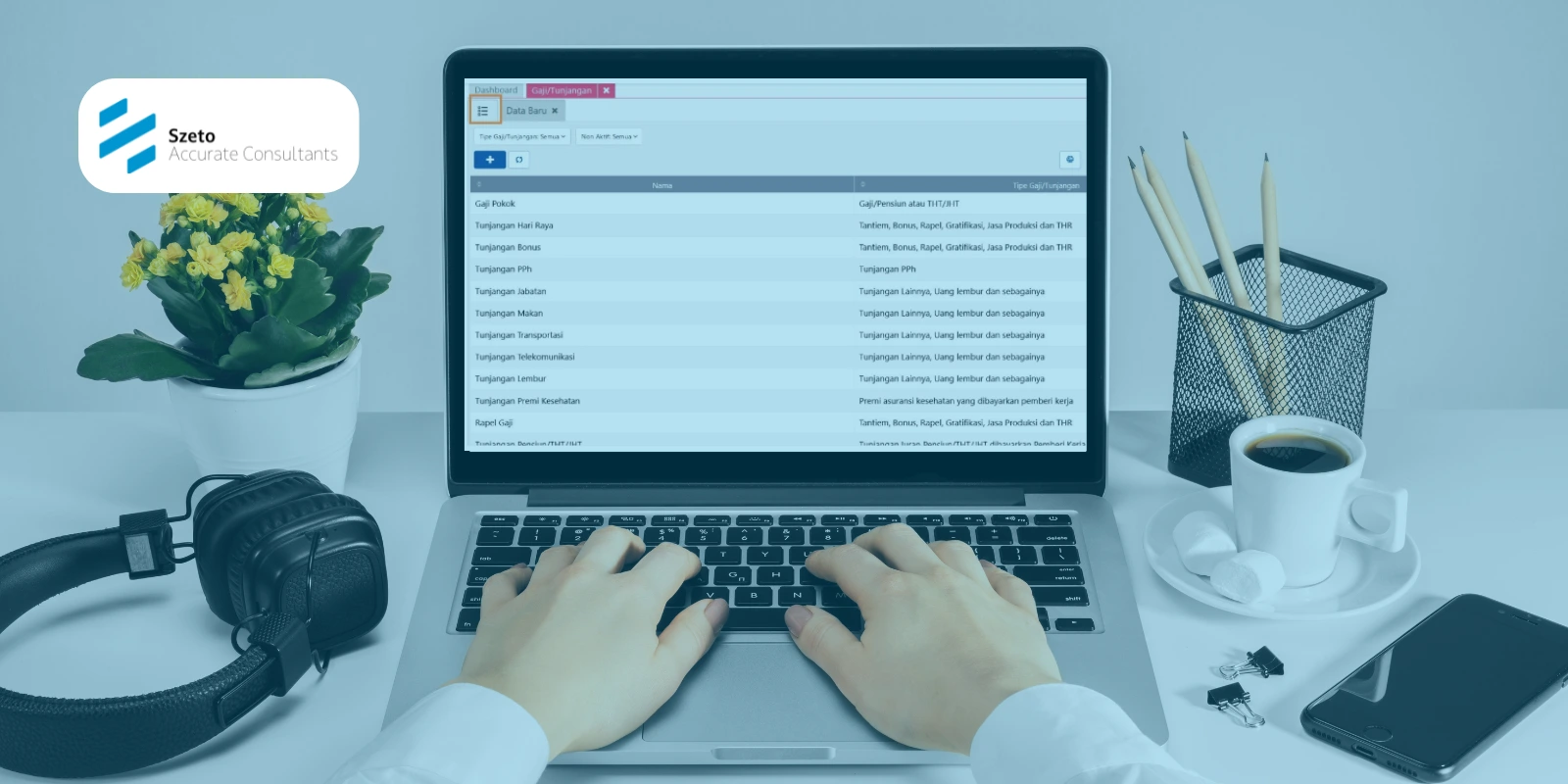

Harta lancar perusahaan biasanya terdiri dari uang tunai, surat berharga, piutang, persediaan, peralatan, pembayaran di muka, dan pendapatan. Aset lancar kontras dengan aset jangka panjang yaitu aset yang tidak dapat diubah menjadi uang tunai dalam waktu satu tahun. Mereka biasanya termasuk tanah, fasilitas, peralatan, hak cipta, dan investasi tidak likuid lainnya.

Komponen Utama Harta Lancar Perusahaan

Kas, setara kas, dan investasi likuid dalam surat berharga seperti surat berharga jangka pendek atau obligasi yang dikenakan bunga merupakan penyertaan yang jelas dalam aset lancar. Namun, aset lancar juga meliputi:

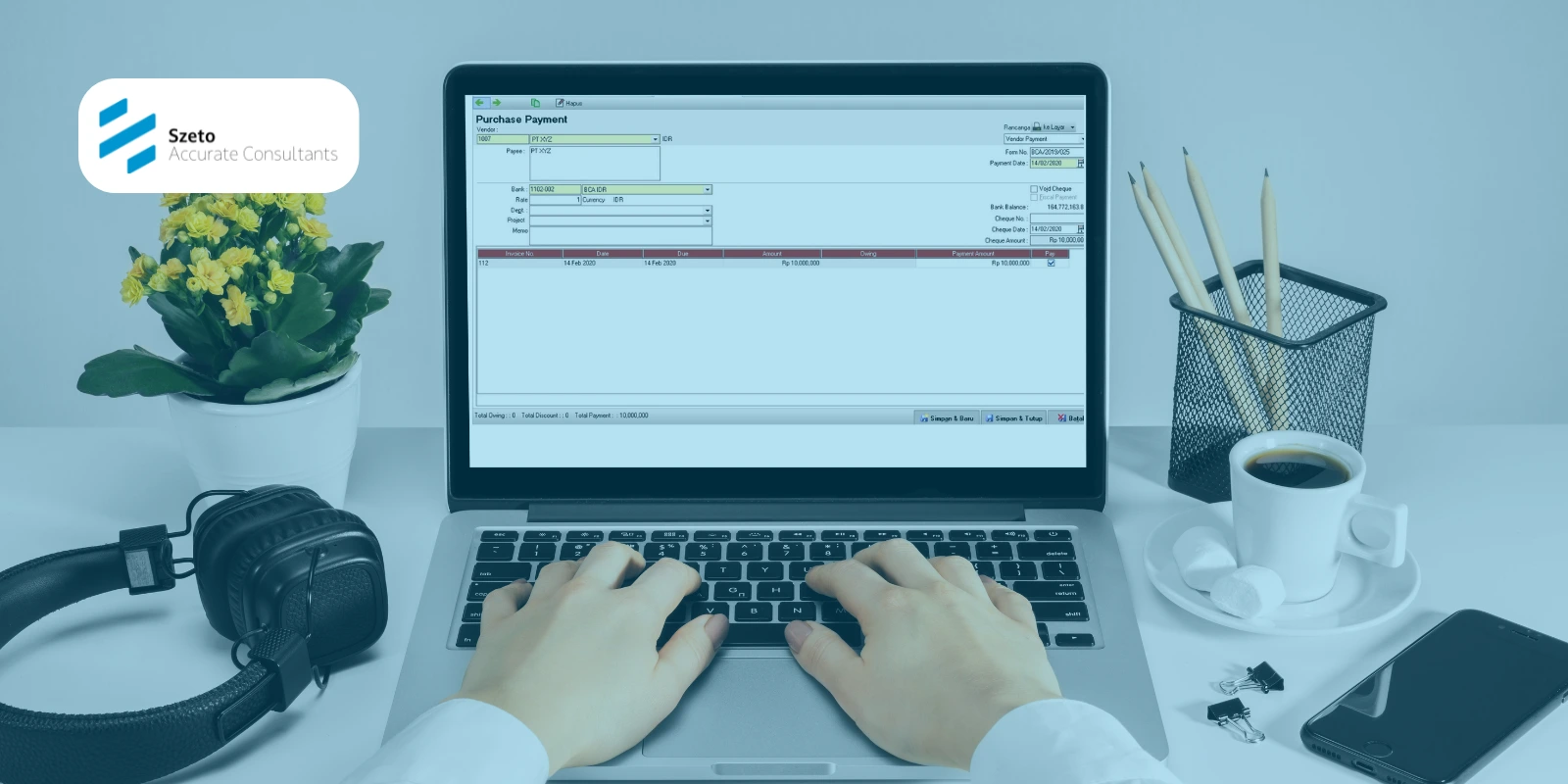

Hutang pada akun

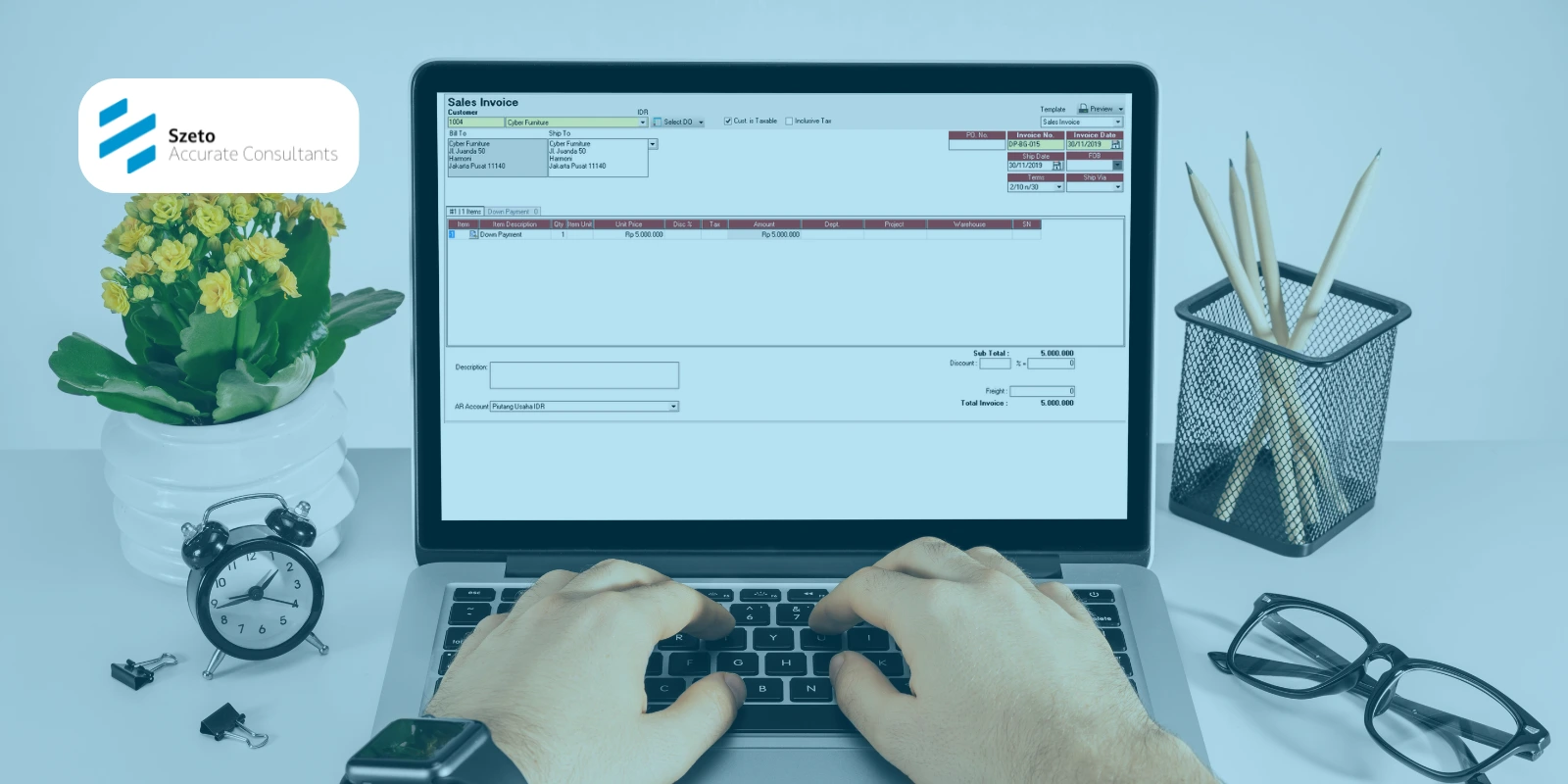

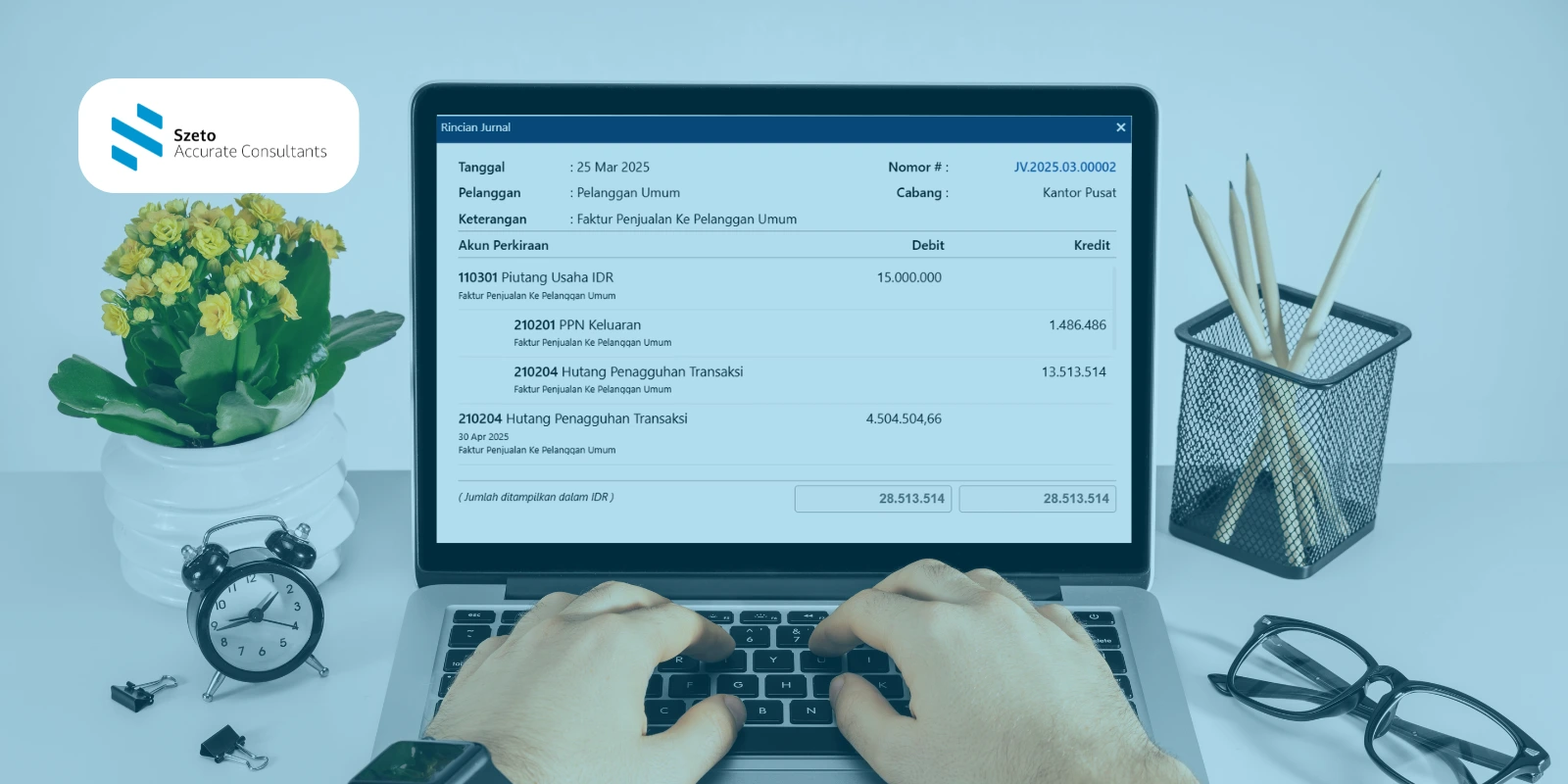

Piutang usaha, yaitu uang yang terutang kepada perusahaan untuk barang atau jasa yang diserahkan atau digunakan tetapi belum dibayar oleh pelanggan, dianggap sebagai aktiva lancar jika dapat diharapkan untuk dibayar dalam waktu satu tahun. Jika bisnis menjual dengan menawarkan kredit jangka panjang kepada pelanggannya, beberapa piutangnya mungkin tidak memenuhi syarat untuk dimasukkan dalam aktiva lancar.

Mungkin juga beberapa tagihan tidak akan pernah dibayar penuh. Pertimbangan ini tercermin dalam penyisihan piutang ragu-ragu, yang dikurangkan dari piutang. Jika faktur tidak pernah dikumpulkan, itu dihapuskan sebagai beban piutang tak tertagih dan entri tersebut tidak dianggap sebagai aktiva lancar.

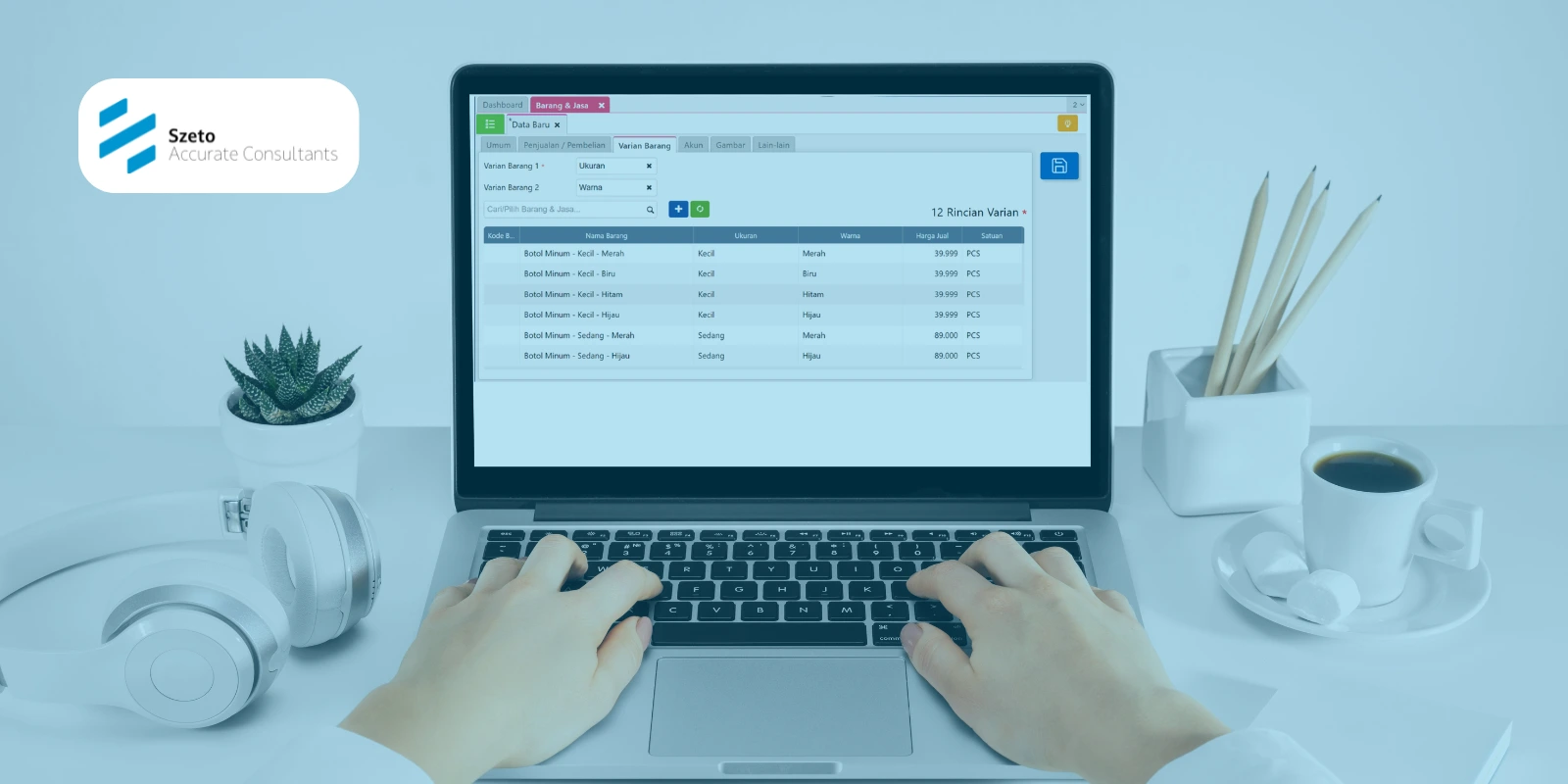

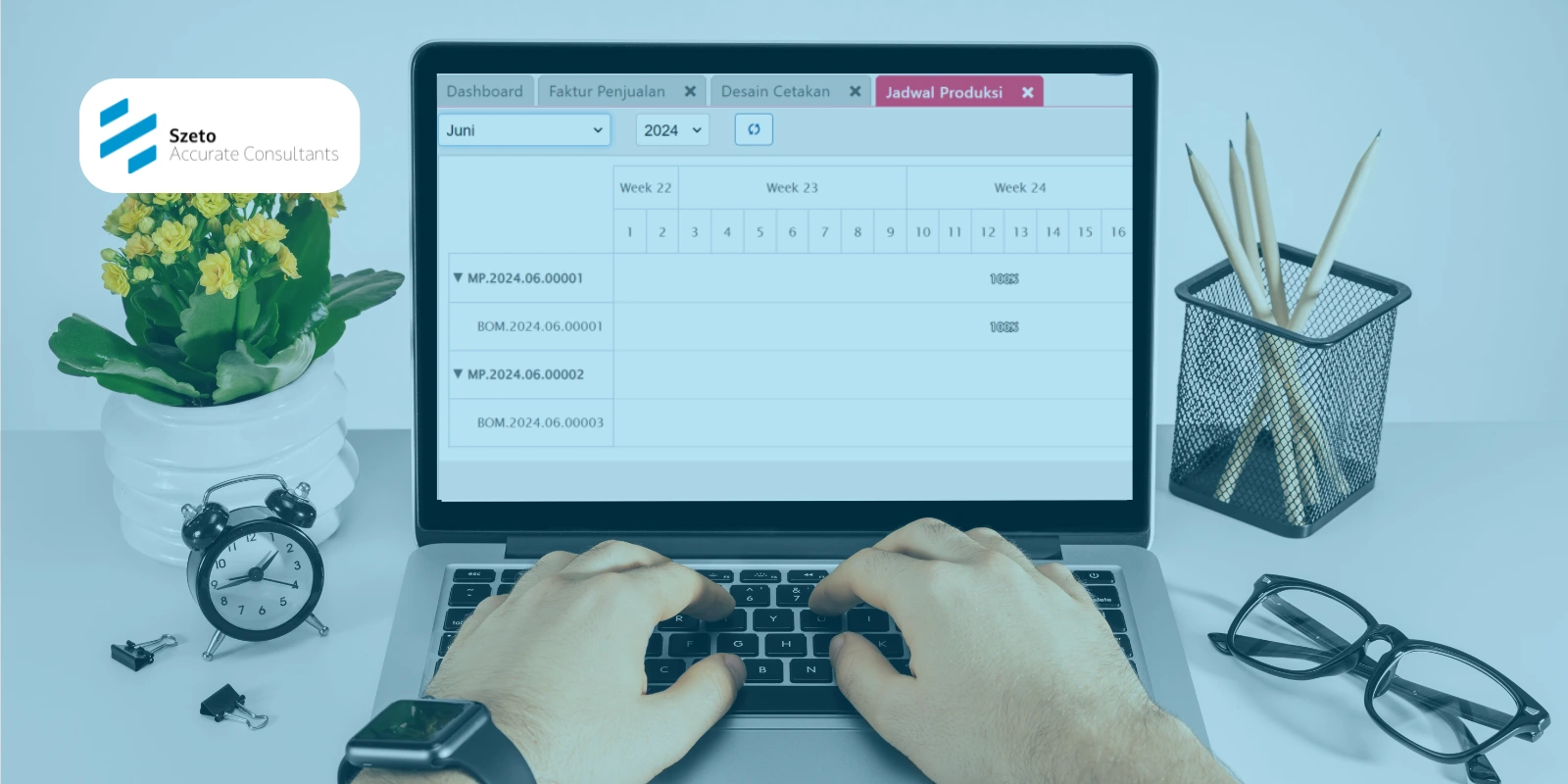

Inventaris

Persediaan, yang merupakan bahan mentah, komponen dan barang jadi, termasuk dalam aset lancar, tetapi pertimbangan yang cermat mungkin diperlukan ketika mempertimbangkan elemen ini. Berbagai metode akuntansi dapat digunakan untuk melebih-lebihkan persediaan, dan terkadang mereka mungkin tidak likuid seperti aset lancar lainnya, tergantung pada produk dan industrinya.

Misalnya, hanya ada sedikit atau tidak ada jaminan bahwa selusin peralatan berat yang mahal akan terjual dalam tahun depan, tetapi peluang berhasil menjual seribu payung di musim hujan mendatang relatif lebih tinggi. . Persediaan mungkin tidak likuid seperti piutang dan mereka memblokir modal kerja. Jika permintaan berubah secara tak terduga, yang lebih umum di beberapa industri daripada yang lain, stok bisa menjadi tidak terpenuhi.

Biaya prabayar

Biaya dibayar di muka, yang merupakan pembayaran di muka yang dilakukan oleh perusahaan untuk barang dan jasa yang akan diterima di masa depan, dianggap sebagai aktiva lancar. Meskipun tidak dapat dikonversi menjadi uang tunai, ini adalah pembayaran yang sudah dilakukan. Komponen tersebut membebaskan modal untuk tujuan lain. Biaya dibayar di muka dapat mencakup pembayaran kepada perusahaan asuransi atau kontraktor.

Dalam neraca, aktiva lancar biasanya ditampilkan dalam urutan likuiditas; yaitu, barang-barang yang paling mungkin dikonversi menjadi uang tunai memiliki peringkat lebih tinggi. Urutan khas di mana aktiva lancar muncul adalah uang tunai (termasuk mata uang, giro, dan kas kecil), investasi jangka pendek (seperti surat berharga), piutang, persediaan, persediaan, dan biaya dibayar di muka.

Rumus Perhitungan Aset Lancar

Rumus aset lancar adalah penjumlahan sederhana dari semua aset yang dapat dikonversi menjadi uang tunai dalam waktu satu tahun. Misalnya, melihat neraca perusahaan, kita dapat menambahkan:

Aset Lancar = C + CE + I + AR + MS + PE + OLA

Keterangan:

C = Cash

CE = Cash Equivalents

I = Inventory

AR = Accounts Receivable

MS = Marketable Securities

PE = Prepaid Expenses

OLA = Other Liquid Assets

Contoh Perhitungan Rumus Aset Lancar di Dunia Nyata

Total aset lancar Walmart Inc. (WMT) pengecer terkemuka untuk tahun fiskal 2021 adalah total penjumlahan kas ($17,74 miliar), total piutang ($6,52 miliar), inventaris ($44,95 miliar), dan aktiva lancar lainnya ( $20,86 miliar), yang berjumlah $90,07 miliar.1

Sebagai perbandingan, untuk TA 2021, Microsoft Corp. (MSFT) memiliki uang tunai dan investasi jangka pendek ($ 130,33 miliar), total piutang ($ 38,04 miliar), total inventaris ($ 2,64 miliar), dan aktiva lancar lainnya ($ 13,39 miliar). Dengan demikian, total aset pemimpin teknologi saat ini adalah $184,4 miliar.2

Untuk Apa Perusahaan Menghitung Aset Lancar?

Angka total aset lancar sangat penting bagi manajemen perusahaan sehubungan dengan operasi bisnis sehari-hari. Karena pembayaran tagihan dan pinjaman jatuh tempo pada akhir setiap bulan, manajemen harus siap untuk membelanjakan uang tunai yang diperlukan.

Nilai dolar yang diwakili oleh angka total aktiva lancar mencerminkan posisi kas dan likuiditas perusahaan dan memungkinkan manajemen untuk mempersiapkan pengaturan yang diperlukan untuk melanjutkan operasi bisnis.

Selain itu, kreditur dan investor mengawasi aset bisnis saat ini untuk menilai nilai dan risiko yang terlibat dalam operasinya. Banyak yang menggunakan berbagai rasio likuiditas, yang mewakili kelas metrik keuangan yang digunakan untuk menentukan kemampuan debitur untuk melunasi kewajiban utang saat ini tanpa meningkatkan modal eksternal. Rasio yang umum digunakan seperti itu mencakup aktiva lancar (atau bagiannya) sebagai komponen perhitungannya.

Karena atribut berbeda yang melekat pada operasi bisnis, metode akuntansi yang berbeda, dan siklus pembayaran yang berbeda, mungkin sulit untuk mengkategorikan komponen dengan benar sebagai aktiva lancar selama jangka waktu tertentu. Rasio berikut biasanya digunakan untuk mengukur posisi likuiditas perusahaan. Setiap rasio menggunakan jumlah komponen aktiva lancar yang berbeda terhadap kewajiban lancar suatu perusahaan.

Rasio lancar mengukur kemampuan perusahaan untuk membayar kewajiban jangka pendek dan jangka panjang dan memperhitungkan total aset lancar (baik likuid maupun tidak likuid) perusahaan relatif terhadap kewajiban lancar.

Rasio cepat mengukur kemampuan perusahaan untuk memenuhi kewajiban jangka pendeknya dengan aset yang paling likuid. Ini mempertimbangkan kas dan setara, surat berharga, dan piutang (tapi bukan persediaan) terhadap kewajiban lancar.

Rasio kas mengukur kemampuan perusahaan untuk melunasi semua kewajiban jangka pendeknya segera dan dihitung dengan membagi kas dan setara kas dengan kewajiban lancar.

Sementara rasio kas adalah rasio yang paling konservatif karena hanya mempertimbangkan kas dan setara kas, rasio lancar adalah yang paling akomodatif dan mencakup berbagai macam komponen untuk dipertimbangkan sebagai aset lancar. Berbagai ukuran ini digunakan untuk menilai kemampuan perusahaan dalam membayar hutang dan menutupi kewajiban dan beban tanpa harus menjual aset tetap.

Apakah Aktiva Lancar Sama Dengan Aset Lancar?

Ya sama, aktiva lancar adalah aset lancar yang dapat dikonversi menjadi uang tunai dalam satu tahun fiskal atau satu siklus operasi. Aktiva lancar digunakan untuk memfasilitasi pengeluaran operasional dan investasi sehari-hari. Akibatnya, aset jangka pendek bersifat likuid, artinya dapat segera diubah menjadi uang tunai dan digunakan untuk membayar tagihan dan kewajiban yang jatuh tempo dalam jangka pendek.